ブログ

相続した不動産の登録免許税はいくら?非課税になるケース・免税措置について解説

不動産を相続した際に必要な手続きである所有権移転登記には費用がかかります。この相続登記にかかる費用のうち、登録免許税について解説します。一定の要件を満たすと非課税になるケースもあるため、詳しく見ていきましょう。

なお、相続登記義務化についてわかりやすく知りたい方は以下の記事を参考にしてください。

登録免許税の計算方法

相続による不動産の所有権移転登記の場合、課税標準と税率は以下のようになります。

登録免許税額 = 不動産の固定資産税評価額 × 0.4%

この税率0.4%は、通常の所有権移転登記の際の登録免許税の税率と比較して5分の1と低くなっています。

具体的な例を見てみましょう。

例えば、山田さんが父親から固定資産税評価額2,000万円の土地を相続したとします。この場合の登録免許税は以下のように計算されます。

登録免許税額 = 2,000万円 × 0.4% = 8万円

つまり、山田さんはこの土地の相続登記をする際に、8万円の登録免許税を支払う必要があります。

比較のために、通常の売買による所有権移転登記の場合を見てみましょう。この場合、税率は1.5%となります。

登録免許税額 = 2,000万円 × 1.5%= 30万円

このように、相続による登記の場合は通常の売買による登記と比べて、登録免許税が大幅に軽減されていることがわかります。

ただし、これらの計算を自分で行うのは複雑で間違いを起こす可能性もあります。特に複数の不動産を相続する場合や、免税措置が適用される可能性がある場合は、さらに複雑になります。そのため、司法書士に相談して正確な計算と適切な手続きを行うことをおすすめします。

相続登記の登録免許税の免税措置

相続登記の登録免許税には、いくつかの免税措置があります。

相続登記が未了で数次・相続が発生している土地の免税措置

国税庁のHPでも説明されているこの免税措置は、以下のようなケースで適用されます。

登記名義人Aが死亡し、Bが相続登記をしないまま死亡してしまい、最終的にCがBから土地を相続している場合、登録免許税0.4%が免税になります。

ただし、この措置は令和7年の3月31日までの期限付きです。

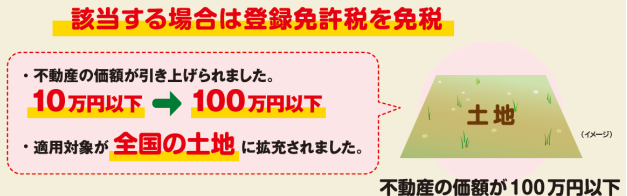

相続により取得した価格が100万円以下の土地の免税措置

相続した土地の価格が100万円以下であれば、相続登記の登録免許税0.4%が免税になります。これは所有者不明土地問題解消の一環の制度で、これまでは特定の地域のみでしたが、適用対象となる土地の価格の上限が10万円から100万円に引き上げられました。

こちらの特例も令和7年3月31日までの期限付きです。

免税措置を知っていないと損をしてしまうケースもある

司法書士に相続登記を依頼しなかった場合、登記手続きだけでなく、登録免許税の計算も相続人が自分で行わなければなりません。登録免許税の計算にあたっては、免税の条件を満たしたうえで、減税・免税の根拠となる租税特別措置法の条項を満たす必要があります。

また、普段慣れていない人がこのような相続登記をするのは、慣れない書類を用意したり、複雑な計算をしなければならないことから、司法書士に任せるのがおすすめです。

相続登記は司法書士におまかせするのがおすすめ

専門知識と経験を持つ司法書士に依頼することで、相続登記の複雑な手続きを正確かつ効率的に行うことができます。さらに、見落としがちな免税措置の適用も確実に受けることができ、不必要な費用を抑えることができます。

相続登記に関するご相談は、さくらリーガルパートナーにお気軽にお問い合わせください。経験豊富な専門家が、あなたの相続登記をサポートいたします。

お問い合わせ Contact

お電話でのお問い合わせ

[受付時間]8:30〜17:30 土日祝を除く

054-283-4750